拖拉机持续下滑,跨国巨头逆势收割市场,谁是赢家?

拖拉机持续下滑,跨国巨头逆势收割市场,谁是赢家?

近期有关农机形势分析的文章最吸引眼球,尤其是有关拖拉机的报道。因为行业内从事拖拉机业务的企业最多,而且拖拉机作为农机行业的龙头产品,其市场表现会直接影响农机具、联合收获机、烘干机等相关细分领域的行情,拖拉机可以说是农机市场的风向标。

然而,从目前的行业数据看,拖拉机市场一直是下滑的。2019年,拖拉机行业真正的拐点到了。

市场表现:产销量惯性大跌

据国家统计局的数据,2019年1—4月,我国小型拖拉机累计生产10.7万台,同比下滑27.2%;中型拖拉机累计生产9.4万台,同比增长10.6%;大型拖拉机累计生产1.48万台,同比下滑17.1%。拖拉机总产量同比下滑约14%。

从配套企业和物流公司采集到的数据来看,比以上数据还要惨。而且,这只是统计的产量,如果看销量的话,下降幅度更大。

市场表现证明,拖拉机行业已度过增长期,进入下行通道。但让人不安的并不是下跌的产销量,而是连续的跌跌不休。

补贴政策:务实纠偏

行业内很多人把大中拖销量下滑归结于农机补贴政策的调整。

引爆点是山东省2019年农机补贴政策的变化,132.3kW(180hp)及以上拖拉机补贴额由前几年的12.9万元调低到6.53万元,下降幅度50%左右。继山东之后,河北、河南、山西等省也调低了大功率拖拉机的补贴额度。

调低补贴额度,初衷可能是针对一些“大马拉小车”的现象,但规范的产品也受到了一些影响。

总之,农机购置补贴政策越来越完善。在拖拉机出现阶段性饱和之后,针对大型拖拉机的高额补贴逐步降低,企业竞争又将回归到市场本身,谁能为用户提供质量过硬、价格合适的产品,谁就能获得用户认可。

大中拖政策红利的窗口期已经关闭,后期,企业需要比拼的是真正的实力。

竞争形势:外资逆势收割市场,内资继续恶性竞争

我国市场上销售的拖拉机既有外资品牌,也有本土品牌。外资品牌主要指约翰迪尔、凯斯、纽荷兰、麦赛福格森、克拉斯、道依茨等欧美品牌,日本久保田、洋马、井关等日系品牌,以及韩国乐星等韩国品牌。

从竞争形势分析,长期以来外资品牌占据高端技术和高端市场,本土品牌以东方红、欧豹、阿波斯、中联重科、东风、五征、常发为代表,以及约200家中小品牌,大多没有核心技术,或技术落后,在中低端市场求生存。

在国内市场,在很长一段时间内,由于定位在不同的市场维度,外资品牌和本土品牌正面直接冲突较少。但近几年,情况有了很大的变化,外资品牌与本土品牌开始正面交锋。

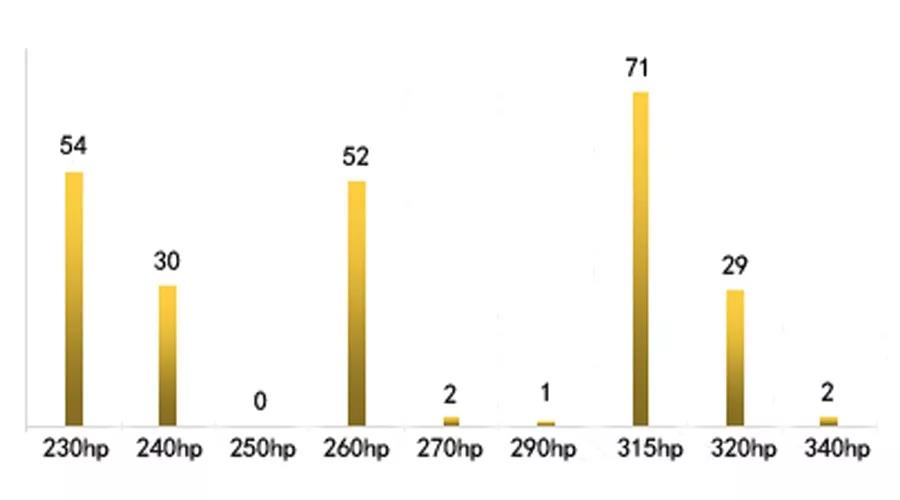

补贴系统169.1kW(230hp)及以上重型拖拉机销量

补贴系统169.1kW(230hp)及以上重型拖拉机销量

一是在高端市场竞争实力开始显露。

农机补贴公示系统显示的数据:2018年,169.1kW(230hp)及以上拖拉机共销售250台左右。从分功率段看,183.8kW(250hp)及以上产品,被外资品牌垄断;191.1kW(260hp)销售52台,全部是道依茨法尔的产品。

198.5kW(270hp)、213.2kW(290hp)共销售3台,都是约翰迪尔的产品;231.5kW(315hp)销售71台,大部分是凯斯纽荷兰公司销售给新疆维吾尔自治区利华棉业项目的产品;235.2kW(320hp)销售29台,基本是约翰迪尔的产品;249.9kW(340hp)销售2台,是爱科集团旗下的产品。

由此可以看出,183.8kW(250hp)及以上重型拖拉机,本土品牌在补贴系统中还未实现销售,外资品牌在高端市场优势明显。

二是外资品牌技术降档,本土品牌技术升级,两者之间开始短兵相接、正面交锋。

如果外资企业固守高端市场,其用户影响力会越来越弱,并最终连高端市场也会不保,所以他们都加快向国内中端市场渗透,推出适合的产品。而本土品牌则挖空心思向高端进攻,如此一来,两者在中端市场上短兵相接。

从竞争结果看,跨国公司市场占有率不断提高,在逆势中收割市场。从2017年开始,约翰迪尔和凯斯纽荷兰的市场占有率开始提高,2019年1—4月,与国产下滑形成鲜明对比的是,约翰迪尔仍在逆势增长,其中大拖增长10%,中拖增长12%,大拖出口几乎100%增长。

与此同时,在行业下行时,很多本土品牌降价、打折、减配、次新机等招数加剧了行业恶性竞争。

跨国公司多数是百年企业,具有应对行业周期的丰富经验,当然也有度过行业低迷的雄厚资本,因此,他们在逆势中开始收割市场。

需求变化:品牌意识增强,消费理性回归

正常需求下,国内拖拉机以中拖为主,小拖和大拖合计占30%左右,也就是说需求应该呈橄榄形。但近几年,大拖和中拖的销量基本相当。不过,从2018年开始,消费理性回归的趋势比较明显,2018年小拖同比下滑33%、大拖同比下滑27%的情况下,中拖下滑幅度只有11%。

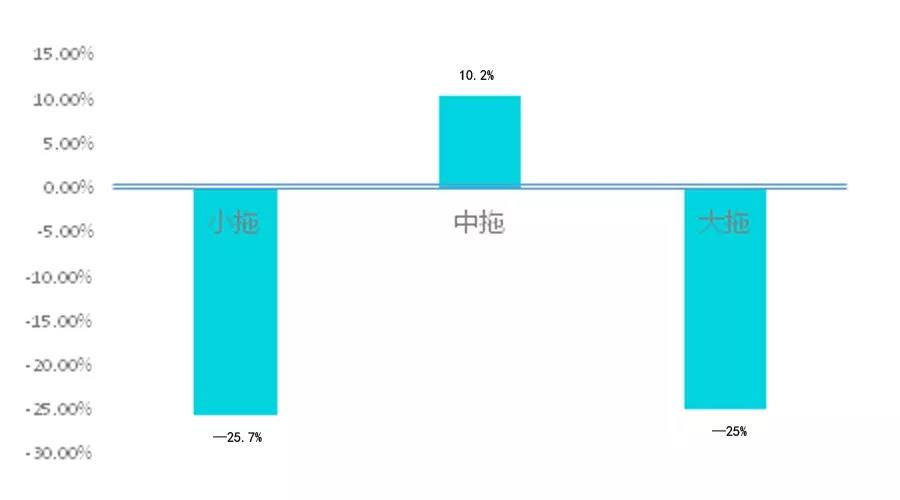

2019年1季度拖拉机行业产量同比增幅

2019年1季度拖拉机行业产量同比增幅

这种趋势在2019年上半年表现得更加明显。从上图可以看出,第1季度大、小拖均下降25%左右,而中拖则逆势增长10.2%。市场一线反馈的销售情况也是这样,笔者从新疆维吾尔自治区、吉林、辽宁、山东、河南、陕西等地了解的情况看,这些地区大拖下滑幅度在30%~50%,而中拖都在上升。中拖主要在旋耕、播种、运输、田间管理等场景作业,使用率高,性能比最优。

伴随着理性回归,用户的品牌意识不断增强。从浙江、江苏、四川、陕西、山西等市场了解的信息,近两年二次购机用户和换新机的老用户,在购买第二台农机时,第一选择是迪尔、凯斯、久保田等外资品牌,其次是东方红、雷沃、东风等国内一线品牌,而二线、三线品牌老用户基本上不会选择。

用户的品牌倾向特征鲜明,这对本土品牌是利空,消费升级会将本土品牌边缘化,尤其对二线、三线品牌极为不利,当然反过来看也倒逼本土品牌加快升级。

行业展望:远没有到底,洗牌刚刚开始

笔者对未来10年拖拉机行业做了一些预测,供业内人士探讨交流。

第一,国内农机行业繁荣期有多长,接下来的衰退期(或者叫调整期)就会有多久。经历过上一轮行业周期的人都知道,农机行业经过了“黄金10年”,那么接下来的10年应该是行业的深度调整期。所以,近几年行业的下滑才只是开头,真正的考验还没有到来。

第二,下一轮竞争不是淘汰赛,而是生死抉择。这里有3个层面的意思:一是只有留下来才有生存的机会,被淘汰的想东山再起都不可能,转行进入其他细分领域也机会不多;二是比拼的是速度和效率,不管实力有多强大,如果对需求和市场反应慢,也会被淘汰;三是竞争不是比赛的输赢,或市场占有率多寡,而是要战胜竞争对手,留下来的企业才有利润可谈。

第三,技术方面的竞争,将由应用技术转向核心技术,也就是由集成创新和模仿转向开发自有技术,只有独到的核心技术,才能跳出同质化竞争的红海。在这方面,首先是变速箱、车桥、自动驾驶等关键零部件技术的突破或弯道超车,之后是机电液一体化技术的突破。

第四,剩者为王,胜利穿越本轮行业周期而留下来的实力派,才拥有和约翰迪尔、凯斯纽荷兰、爱科等全球级跨国公司同台竞争的机会。

第五,巨大的中国市场必然孕育出农机龙头企业,而能与大型跨国公司过招的企业,只会从拖拉机和联合收获机行业产生。

声明:农机大全所有(图文、音视频)均由用户自行上传分享,仅供网友学习交流,版权归原作者。若您的权利被侵害,请联系 56325386@qq.com 删除。

载注明出处:http://nongjidaquan.com/news/243706.html